Índice

-

Gestión Comercial

-

Servicio Técnico (SAT)

-

APP's

-

Contabilidad

-

Terminal de punto de venta (TPV)

-

Gestión de Almacenes

-

Tallas y Colores

-

Gestión de Proyectos (CSP)

-

Gestión de Relaciones con el Cliente (CRM)

-

Flujo de trabajo

-

Ticket BAI

-

Ecommerce

-

Inventario

-

Control de Calidad

-

Producción

-

Logística

-

SII (Suministro Inmediato de información)

-

Business Intelligence

-

Preventa/Autoventa

-

Notas Actualización

-

Video Guides

-

Videos Populares

-

Categorías

-

Fichas

-

Generalidades GotelGest.Net

Cambio IVA alimentos 2023

2 Minutos

0 Likes

1281 Vistas

Última modificación: March 11th, 2025

2 Minutos

0 Likes

1281 Vistas

Última modificación: March 11th, 2025

Tabla de contenidos

Introducción Creación Tipo IVA Actualización artículos Cambio Precios Tarifas IVA incluido Tarifas sin IVA incluido Documentos Pendientes Vuelta atrásIntroducción

https://www.boe.es/boe/dias/2022/12/28/pdfs/BOE-A-2022-22685.pdf

Artículo 72. Tipo impositivo aplicable temporalmente del Impuesto sobre el Valor Añadido a determinadas entregas, importaciones y adquisiciones intracomunitarias de alimentos, así como a efectos del recargo de equivalencia.

Con efectos desde el 1 de enero de 2023 y vigencia hasta el 30 de junio de 2023:

1. Se aplicará el tipo del 5 por ciento del Impuesto sobre el Valor Añadido a las entregas, importaciones y adquisiciones intracomunitarias de los siguientes productos:

a) Los aceites de oliva y de semillas.

b) Las pastas alimenticias.

El tipo del recargo de equivalencia aplicable a estas operaciones será del 0,625 por ciento.

2. Se aplicará el tipo del 0 por ciento del Impuesto sobre el Valor Añadido a las entregas, importaciones y adquisiciones intracomunitarias de los siguientes productos:

a) El pan común, así como la masa de pan común congelada y el pan común congelado destinados exclusivamente a la elaboración del pan común.

b) Las harinas panificables.

c) Los siguientes tipos de leche producida por cualquier especie animal: natural, certificada, pasterizada, concentrada, desnatada, esterilizada, UHT, evaporada y en polvo.

d) Los quesos.

e) Los huevos.

f) Las frutas, verduras, hortalizas, legumbres, tubérculos y cereales, que tengan la condición de productos naturales de acuerdo con el Código Alimentario y las disposiciones dictadas para su desarrollo.

El tipo del recargo de equivalencia aplicable a estas operaciones será del 0 por ciento.

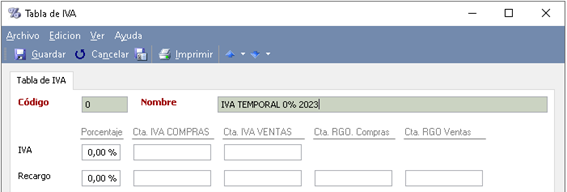

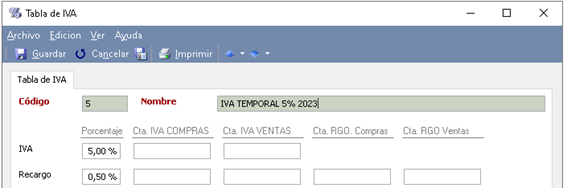

Creación Tipo IVA

Recomendamos crear nuevos tipos de IVA en la Tabla IVA para después poder deshacer el cambio más fácilmente.

Iremos a Archivo/Tablas IVA/Tabla IVA y con el botón crear rellenaremos los dos nuevos tipos.

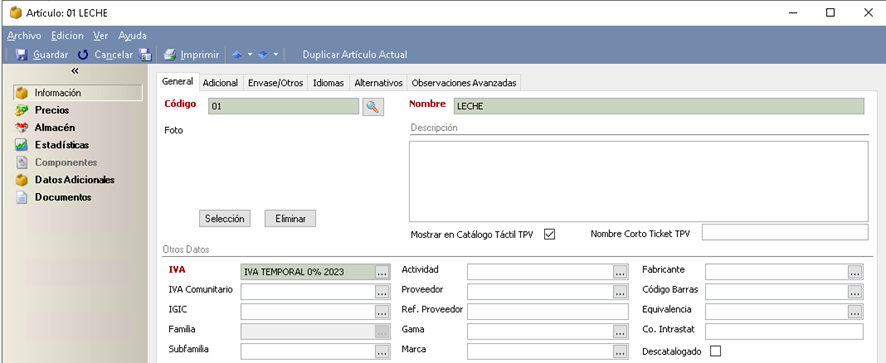

Actualización artículos

El siguiente punto es cambiar en los artículos afectados por la ley el tipo de IVA. Lo podemos hacer individualmente dentro del detalle del artículo cambiándolo en el campo IVA.

También, se puede hacer con actualización masiva por parte de usuarios administradores para hacer varios productos simultáneamente.

Cambio Precios

Para realizar un cambio de precios distinguimos 2 situaciones:

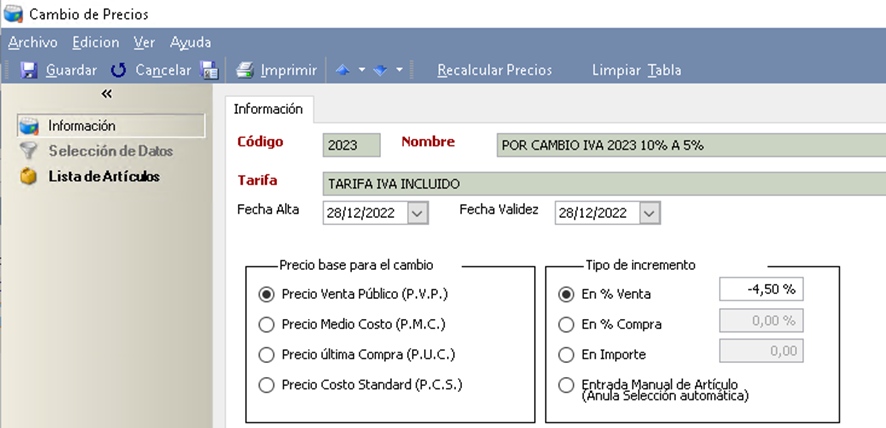

Tarifas IVA incluido

Las tarifas sin IVA incluido no se deberían tocar. Por ejemplo, en un aceite si el precio de la tarifa del producto era 1€, al cliente se le incrementaba el 10% IVA y se le cobraba 1,10€ y ahora se le incrementará el 5% IVA pasando a cobrar 1,05€.

Tarifas sin IVA incluido

Las tarifas con IVA incluido tendremos que reducir la parte proporcional para no aumentar nuestro beneficio. En el ejemplo del aceite si el precio de la tarifa IVA incluido era de 2€ realmente el bruto era 1,82€, si a este bruto le aplicamos el 5% su precio debería bajar a 1,91€. Es decir, el precio/1.10 x1.05 o lo que es lo mismo multiplicar por 0,955 o aplicar -4,5% para tenerlo aproximado.

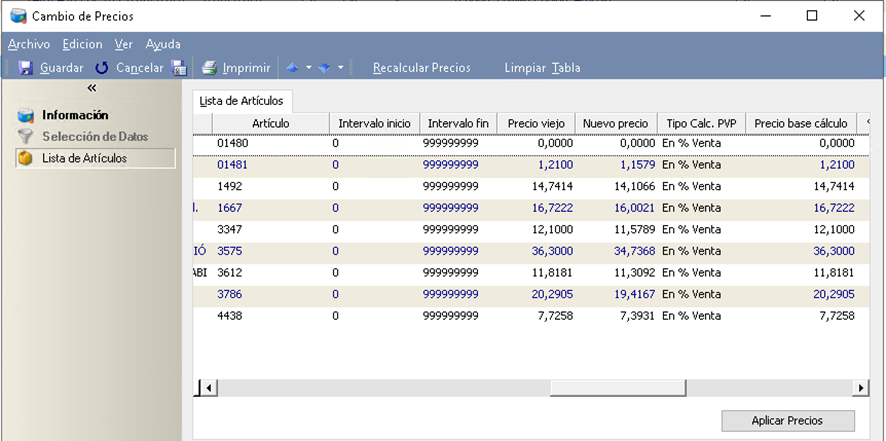

Para hacerlo de forma masiva debemos ir al menú Archivo/Tarifas/Cambio Precios y crear un nuevo cambio de precios sobre la tarifa deseada con un incremento sobre el PVP de -4,5%.

Para una rápida selección de los artículos, recomendamos tenerlos clasificados con cualquier de las siguientes propiedades:

Y una vez nos muestra la lista de artículos, podemos comprobar el precio viejo y el precio nuevo antes de aplicar los cambios.

A los artículos que bajan del 4% al 0%. Si el precio de la tarifa IVA incluido era de 2€ realmente el bruto era 1,92€ y este debe ser su PVP. Es decir, el precio/1.04 o aplicar -4% para tenerlo aproximado.

Documentos Pendientes

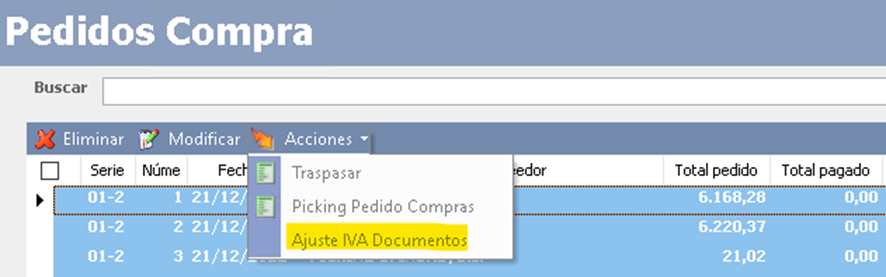

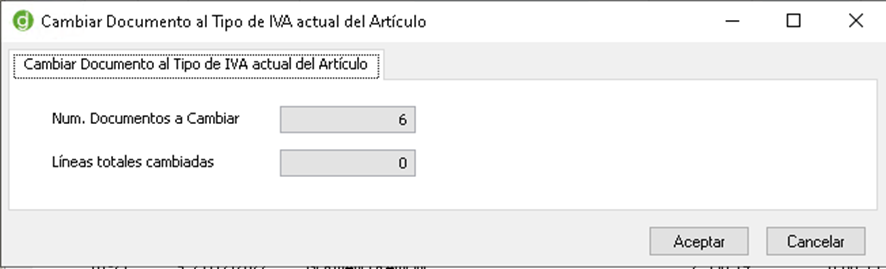

En la última versión de nuestra aplicación podrás encontrar una nueva acción en las vistas de Pedidos Compra, Albaranes Compra, Pedidos Venta y Albaranes Venta que, nos permitirá ajustar el tipo de IVA en las líneas de pedido que estén pendientes de traspasar y en las de albaranes no facturados.

Para usarla simplemente seleccionaremos los documentos a actualizar y desde el menú acciones pulsaremos “Ajuste IVA Documentos” donde se nos mostrará la cantidad de documentos seleccionados y, tras pulsar en Aceptar, nos informará de las líneas afectadas.

Vuelta atrás

En principio la vigencia de esta medida es hasta el 30 de junio de 2023 pero en el caso de que la tasa interanual de la inflación subyacente del mes de marzo, publicada en abril, sea inferior al 5,5 por ciento, la medida se revertirá el 1 de mayo de 2023.

Cuando llegue este momento, habrá que seguir los mismos pasos a la inversa:

- Actualización IVA artículos. Los que tienen los nuevos tipos de IVA se vuelven al anterior.

- Cambio precios. La subida de los productos del 5% al 10% será del 4,71% y la del 0% al 4% será del 4,17%

- Cambio IVA documentos pendientes. Se podrán actualizar las líneas al IVA que corresponda.

VÍDEOS

ARTÍCULOS DESTACADOS

-

Manual Ayuda SAT (Módulo Servicio de Asistencia Técnica)

73 Minutos

1 Like

2786 Vistas

-

Manual SAT Móvil GotelGest.Net

18 Minutos

0 Likes

2712 Vistas

ÚLTIMAS ACTUALIZACIONES

-

Configuración apertura año 2026

8 Minutos

0 Likes

252 Vistas

-

Historial Versiones App SAT Móvil GotelGest.Net

5 Minutos

0 Likes

938 Vistas